Склады переехали на границу с Китаем и Казахстаном

Спрос на производственно-логистические центры переместился в регионы России, граничащие с азиатскими странами. Из Азии в РФ теперь идут основные потоки товаров, инвесторы вкладывают десятки миллиардов рублей в строительство складов рядом с Казахстаном, Китаем и Азербайджаном.

Регионы бьют рекорды

Эксперты фиксируют беспрецедентную активность инвесторов на складском рынке. Из опубликованного 4 мая доклада IBC Real Estate следует, что в первом квартале 2023 года объём купленных и арендованных площадей складской недвижимости в России вырос на 15% в сравнении с прошлогодним показателем, до 794 тыс. кв. метров — это рекорд за всю историю наблюдений.

Константин Фомиченко, партнёр, региональный директор департамента индустриальной и складской недвижимости NF Group, объясняет это эффектом отложенного спроса: в прошлом году многие компании не строили долгосрочных планов по развитию. В этом году появилось больше определённости, крупные предприятия утвердили планы. Им потребовались складские площади.

IBC Real Estate отмечает, что резко вырос спрос на объекты в регионах. Причём не только в тех, которые традиционно отличаются высокой активностью в логистическом сегменте (Екатеринбург, Новосибирск, Самара, Краснодар, Казань и Ростов-на-Дону).

«Второстепенные хабы впервые по объёму спроса в 1,8 раза обогнали ключевые региональные складские рынки», — констатируют в IBC Real Estate. В перечне этих второстепенных хабов — Омск, Оренбург, Астрахань и другие.

Отдельный тренд — рост интереса инвесторов к строительству производственно-логистических комплексов в регионах РФ, граничащих с азиатскими странами.

«Спрос на производственно-логистические площади вырос на границе с Китаем в Приморском и Хабаровском краях, на границе с Казахстаном в Омской, Волгоградской, Новосибирской областях. А в Республике Дагестан, граничащей с Азербайджаном, отмечается небольшой рост строительства оптово-логистических центров», — говорят эксперты Цифровой платформы «Инвестиционные проекты« от Инвестиционно-аналитического агентства ПКР.

Как отмечают в ПКР, больше всего инвестиций привлекают портовые и железнодорожные логистические комплексы. Это терминалы по хранению и обработке насыпных грузов, зерна, биологических ресурсов, товаров и комплектующих для машиностроительной и химической индустрий.

Продолжают наращивать мощности маркетплейсы: Ozon, Wildberries, «Яндекс», «Сбербанк», занимающиеся обработкой e-commerce товаров.

«Мы наблюдаем смещение спроса в регионы, и, несомненно, основным драйвером такой динамики выступает сектор онлайн-торговли. Растёт интерес от ключевых игроков сектора — Ozon и Wildberries», — подтверждает Константин Фомиченко.

СПРАВКА MASHNEWS:

В России с апреля 2022-го по апрель 2023 года было введено 76 логистических комплексов на сумму 92,2 млрд рублей. Всего на данный момент в РФ реализуется 298 таких проектов. Их введение в эксплуатацию запланировано вплоть до 2033 года. Совокупный объём инвестиций в проекты превышает 1,1 трлн рублей. Данные ПКР.

Казахстан — лидер притяжения

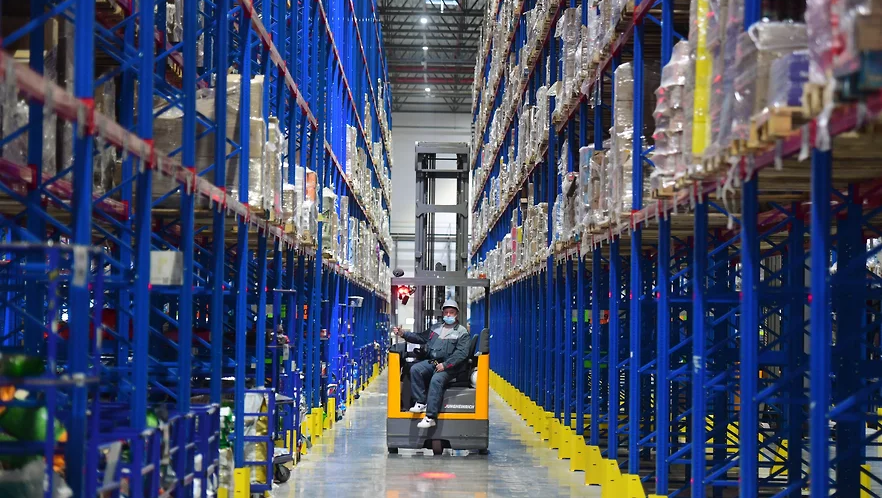

Фото: Игорь Иванко / «Коммерсантъ»

Активнее всего процесс идёт на границе с Казахстаном. Несколько компаний за последние месяцы заявили о намерениях построить в приграничных регионах логистические комплексы, а также нарастить мощности уже работающих объектов.

Например, компания «Ресурс», которая производит продукцию под торговой маркой «Увелка», в декабре 2022 года сообщила, что намерена построить вторую очередь «Производственно-логистического комплекса» в Увельском районе Челябинской области. До конца 2024 года здесь возведут цех по переработке гречихи, зернохранилище, склад сырья и тары и комплекс оперативных складов. Объём инвестиций — 2,5 млрд рублей.

В феврале 2023 года Ozon сообщил, что построит в Оренбурге распределительный и накопительный центр площадью 110 тыс. кв. метров, вложив в проект 3,5 млрд рублей.

В марте 2023 года получил разрешение на строительство логопарк «Солнечный» в Омской области. На 70 га будет построено 213 кв. метров складских площадей. Первоначально предполагалось, что в проекте будет три очереди, сейчас речь идёт о четырёх. Весь комплекс должны завершить к концу 2025 года, вложив в него около 10,6 млрд рублей.

ООО «ПФО групп» намерено инвестировать 5,8 млрд рублей в создание распределительного центра в Новосибирской области. В августе прошлого года ООО «ПФО Западная Сибирь» получило под этот проект около 70 га в сельском поселении Станционный сельсовет.

Ещё один новосибирский проект в 2022 году подорожал втрое: компания «Новосибирский транспортный терминал» намерена до конца 2025 года потратить на расширение своих мощностей 15 млрд рублей вместо 5 млрд. Мультимодальный транспортно-логистический центр «Сибирский» займёт 300 га (в десять раз больше первоначальных планов) и будет рассчитан на обработку 600 тыс. контейнеров в год.

Рост грузооборота с Китаем и другими странами Азии привёл к необходимости изменить традиционные маршруты транспортных потоков, пояснил генеральный директор Агентства инвестиционного развития Новосибирской области Александр Зырянов.

«В настоящее время многие грузы из стран Азии поставляются на терминалы, расположенные в европейской части страны, и затем, проходя обработку там, возвращаются в Сибирь. Основной акцент планируется сделать на работу с Китаем», — отмечал он.

Склады идут за грузами

Фото: Виталий Аньков / РИА Новости

Рост востребованности складов в приграничных регионах связан с переориентацией грузопотоков в РФ: и конечную продукцию, и комплектующие, и сырьё теперь преимущественно ввозят не из Европы, а из Азии. Так, в первом квартале 2023 года оборот контейнеров по Южно-Уральской железной дороге (ЮУЖД) вырос на 29,4% (до 164,1 тыс. TEU) по сравнению с тем же периодом 2022 года. Это, прежде всего, связано с ростом товарообмена с Казахстаном. ЮУЖД пересекает граничащие с Казахстаном Челябинскую, Свердловскую, Оренбургскую, Курганскую области, отсюда повышенный интерес к строительству производственно-складских объектов в этих регионах.

После введения западных санкций грузопоток на Дальнем Востоке вырос в 1,5–2 раза, отмечает врио главы Федеральной таможенной службы РФ Руслан Давыдов. По его данным, через дальневосточные автомобильные пункты пропуска в сутки проходит свыше тысячи большегрузов.

Резкий рост оборота фиксируют и российские порты этих регионов. По данным астраханской администрации, грузооборот морских портов Астрахань и Оля в первом квартале 2023 года составил 814 тыс. тонн — плюс 72% к уровню 2022-го. В портах Дальнего Востока в марте 2023 года импорт контейнеров увеличился на 53%, экспорт — на 39,2%, подсчитал Портстат. В целом за первый квартал грузооборот дальневосточных портов вырос на 6,6%.

До конца года эксперты ожидают, что рост грузооборота в азиатском направлении будет продолжаться, а значит, строительство складов в приграничных регионах останется привлекательным для инвесторов.